期权交易量信息的择时效果研究

发布时间:2015-07-27 02:12:37 | 点击:5943交易者更偏好选择虚值期权交易,特别是短期限的虚值期权

随着金融市场的不断发展,期权受到了越来越多参与者的关注。由于期权交易成本较低、波动率交易者偏爱期权、期权价格对事件的快速反应等因素,全球期权交易量在最近10年取得了较大突破。不少参与者在进行择时的过程中,也将目光投入到期权市场衍生的信息中,以辅助交易决策。单就交易量而言,不少研究将关注点投射到看跌期权与看涨期权的成交量比例(下称看跌看涨比率)。期权交易品种类型丰富,不同在值程度的期权对标的价格的敏感性、流动性以及波动率的敏感性不同,因此可以按照在值程度分类来进行看跌看涨比率分析。

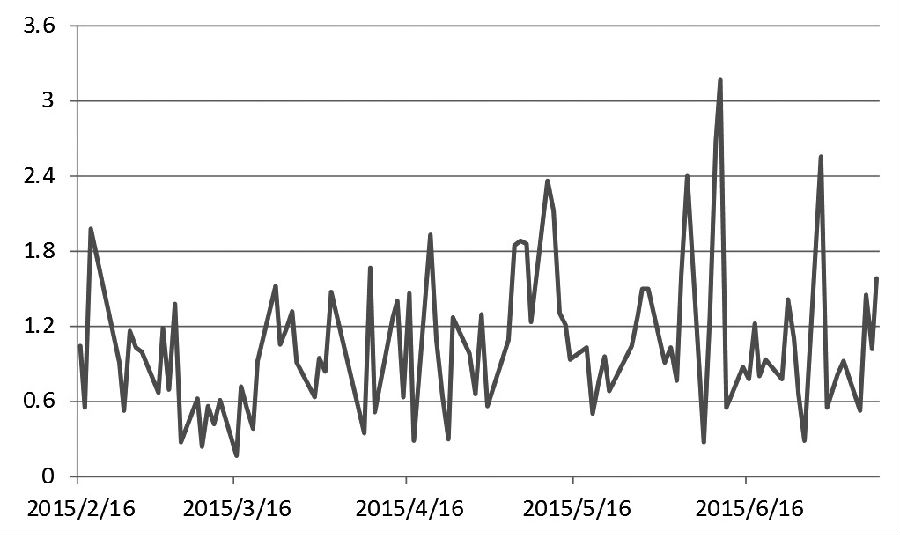

基于A50ETF期权的择时效果

分析A50ETF期权的成交量数据可知,看涨期权与看跌期权的成交量分别是136.79万手与113.88万手,看涨看跌比率为1.20。从A50ETF期权的看跌看涨比率可知,2015年5月11日开始,看跌看涨比率多次高于2,这在一定程度上说明部分交易者明显偏好交易看跌期权。2015年3月9日至4月23日期间,标的指数曾持续上行,涨幅达到33.8%。4月24日至5月10日,标的跌幅为3%。由此可见,期权交易者看到了市场由涨转跌,进而选择交易看跌期权或引入看跌期权,加强了规避风险的动机。

择时效果方面,依据前述方案进行回测,共触发20次卖出交易,总收益为0.62港元;共触发27次买入交易,总亏损为1.84港元。从整个市场层面来看,期权交易量信息并不能预测隔日A50ETF期权的走势。而期权交易量信息如果出现大幅拉升或者明显降低后,后市出现持续走势的可能性较大。比如,看跌看涨成交量比率多次高于2后,6月9日至7月8日,A50ETF期权曾下跌28%。对于单边参与者而言,期权交易量信息突然出现大幅变化,此时购买相同方向、期限较长的期权或为较佳选择。

为了便于分析持续下跌过程中,看跌看涨交易量比率指标对于择时的效果,本文也分析了2015年6月10日至7月9日期间,看跌看涨比率的择时效果。依据前述方案进行回测,共触发5次卖出交易,总收益为1.4港元;共触发5次买入交易,总亏损为2.26港元。由此可知,看跌看涨比率急速变动后,指标反向变动的指示效果不佳,单向跟随大幅变动方向进行交易的效果较佳。

虚值期权交易量信息的预测能力

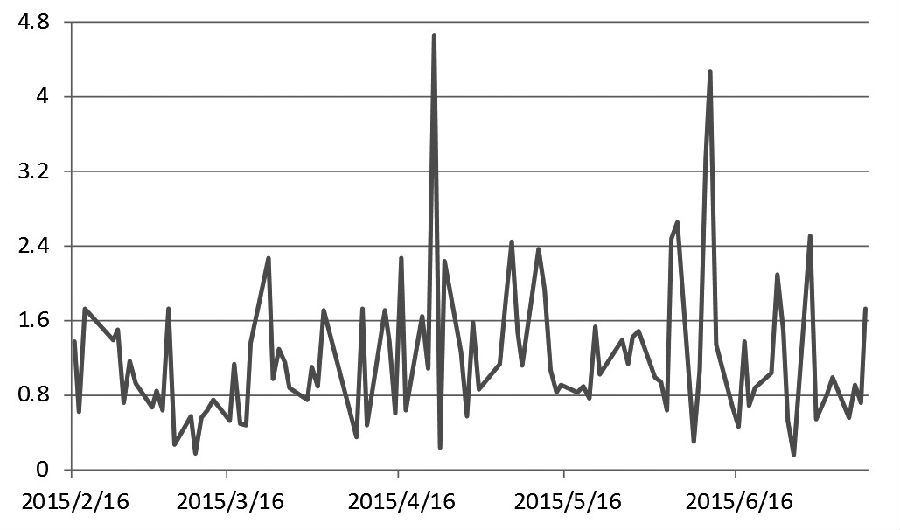

在波动率较大时,参与者可能更偏好选择虚值期权进行交易。本文接下来分析虚值期权交易量信息的预测能力。值得注意的是,本文虚值期权的处理方式类同于VIX编制方案,基于每日结算价计算远期价格,假设无风险利率为2%。全市场数据显示,虚值看涨期权与看跌期权的成交量分别是98.97万手与91.92万手,分别占看涨期权成交量的72.35%以及看跌期权成交量的80.72%,看跌看涨比率为1.21。虚值期权成交量占比数据说明,A50ETF期权的交易者更偏好借助虚值期权进行交易。

从A50ETF虚值期权的看跌看涨比率可知,在2015年4月22日、6月11日虚值期权的看跌看涨比率曾突破4,看跌看涨比率的大幅变动信号出现后,市场走势一定程度上验证了该指标释放的信息。择时效果方面,依据前述方案进行回测,共触发24次卖出交易,总亏损为1港元;共触发24次买入交易,总亏损为0.24港元。从整个市场层面来看,期权交易量信息并不能预测隔日A50ETF期权的走势。

与此同时,2015年6月10日至7月9日期间,虚值期权看跌看涨比率依据前述方案进行回测,共触发4次卖出交易,总亏损为0.64港元;共触发7次买入交易,总亏损为0.92港元。与整个考察时段比较,在市场持续下跌的情况下,虚值期权看跌看涨比率变动幅度较大,此时参与者的分歧较大,进而期权交易量信息的指引能力也有限。

我们注意到,在市场大幅下行的背景下,依据期权交易量信息进行交易,累计损失1.56港元,已经超过了整个分析时段内的累计亏损。所以单边趋势明显时,看跌看涨比率的预测能力或较为有限。

不同存续期限的虚值期权交易量信息的预测能力

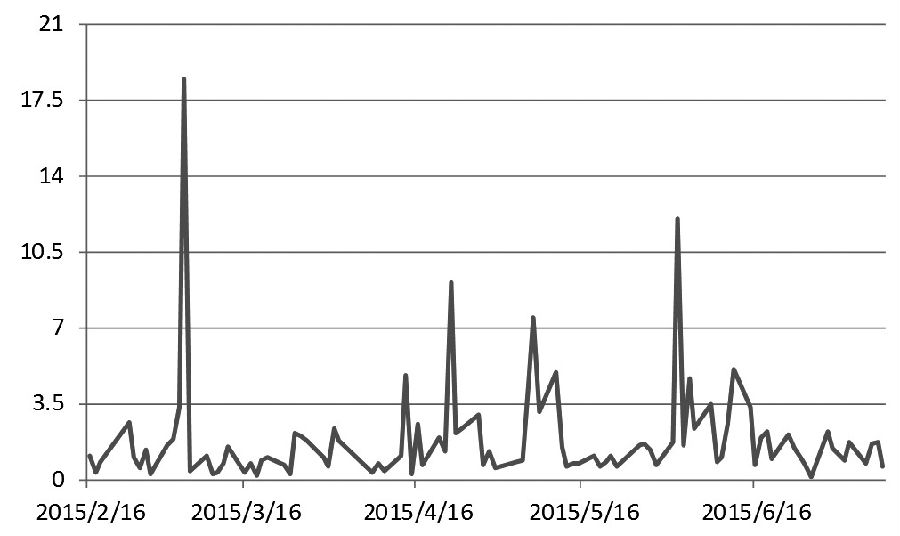

由于流动性和对价格的敏感性不同,参与者对不同存续期限的期权理论上应存在着不同的偏好。我们选择当月、下两个月(下月、下下月)等三个存续期限的期权信息,进行交易量统计以及择时效果分析。

A50ETF期权的数据显示,合约月份为当月的虚值看涨期权与看跌期权,其成交量分别是51.67万手与51.43万手,分别占看涨期权成交量的37.78%以及看跌期权成交量的45.17%,看跌看涨比率为1。虚值期权成交量占比数据说明,A50ETF期权的交易者更偏好借助虚值期权进行交易。择时效果方面,依据前述方案进行回测,卖出交易总亏损为1.7港元;买入交易总亏损为0.04港元。我们也分析了2015年6月10日至7月9日期间的择时效果,合约月份为当月的虚值期权交易量未提供隔日走势的预测信息。

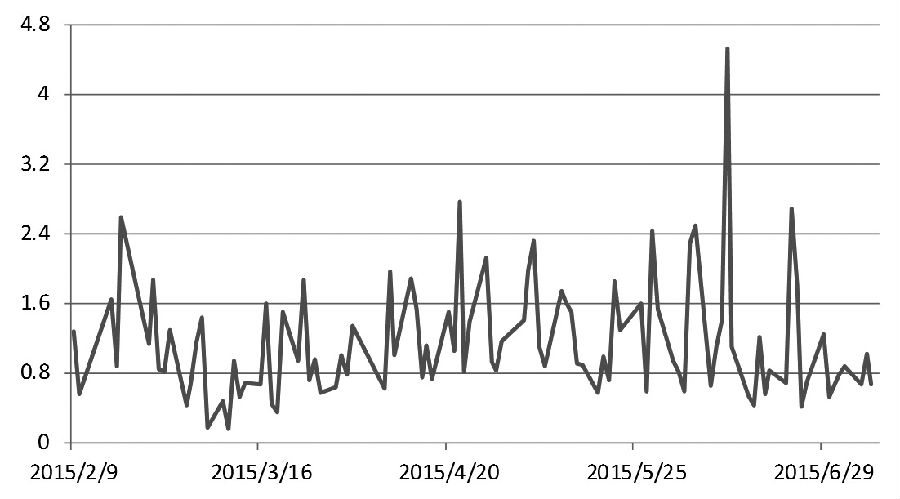

合约月份为下月的虚值看涨期权与看跌期权,其成交量分别是25.18万手与25.78万手,分别占看涨期权成交量的18.41%以及看跌期权成交量的22.64%,看跌看涨比率为1.23。虚值期权成交量占比数据说明,A50ETF期权的交易者在合约月份为下月的虚值期权交易量较大,但小于合约月份为当月的虚值期权的交易量。这从侧面显示参与者更偏好选择短期期权进行交易。

择时效果方面,依据前述方案进行回测,卖出交易总盈利为2.18港元,买入交易总盈利为1.18港元。2015年6月10日至7月9日期间,卖出交易总盈利为1.14港元,买入交易总亏损为1.1港元。由此可见,在6月10日之前,合约月份为下月的虚值看跌看涨比率,为隔日走势提供了较为有效的指引,而行情进入到持续下行阶段后,即使出现交易信号,买入交易的效果也将不佳。

合约月份为第3个月的虚值看涨期权与看跌期权,其成交量分别是10.02万手与6.86万手,分别占看涨期权成交量的7.33%以及看跌期权成交量的6.02%,看跌看涨比率为0.68。择时效果方面,由于数据时断时续,所以本文未测算该期限虚值期权看跌看涨比率的择时效果。

通过A50ETF期权信息,本文先后分析了基于A50ETF期权、全部虚值期权、不同期限虚值期权交易量的择时效果。结果发现,首先,看跌期权交易量明显高于看涨期权交易量,这可能与市场2014年6月以来的持续上涨有关,参与者的谨慎情绪或者是套保意愿抬头,导致看跌期权的交投显得更积极些;其次,交易者更偏好选择虚值期权交易,特别是短期限的虚值期权;再次,合约月份为下月的A50ETF虚值期权的交易量信息,对隔日标的走势把握较好;然后,标的资产交易者需要关注期权的交易量信息,特别是不同期限的虚值期权看跌看涨比率大幅升高的情况出现时;最后,行情持续下挫过程中,期权交易量信息无法给出隔日标的运行方向的预测。

登录

登录