12月加息可能触发大宗商品新一轮暴跌

发布时间:2015-11-20 16:33:27 | 点击:5086如果美联储12月加息进而导致美元进一步走强的话,大宗商品价格可能会遭遇另一波猛跌。

路透社的报道指出,一方面,很多产出来自智利、俄罗斯等非美元国家,美元走高意味着以本币(比索、卢布)计价的收入会大幅增加,同时以本币计价的工资实际上降低了,从而帮助非美生产商更好地应对商品价格的下跌。

另一个原因在于新兴市场经济增速的放缓,它们有着沉重的美元债务,并且需要在未来2-3年里进行再融资。更高的美元债务成本或意味着新兴市场经济增速会放缓,而新兴市场本身是近年来大宗商品需求增长的主要来源之一。

大宗商品最大消费国中国经济脱离重工业向消费驱动型转变,定下了大宗商品价格进一步走低的基调。高盛在近期的报告中指出,明年大宗商品会持续跌价,但不同商品的需求会有不同。对处于经济转型的中国来说,资本支出型大宗商品需求的减幅会远超营运支出型大宗商品需求。

有着大宗商品市场的“风向标”之称的波罗的海干散货指数(BDI)周四跌至纪录低点,已从今年高点大跌58.8%之多。

“许多亚洲和新兴市场经济体表现仍不是那么好。原材料需求依然非常疲弱,”三井住友资产管理的资深分析师Masahiro Ichikawa表示。

这意味着大宗商品过剩产能的出清将是一场旷日持久的战争。“世界经济整体增速的疲软,尤其是新兴市场,意味着那些过去、现在仍在创造出来的产能过剩需要很长时间才能出清,”London & Capital Investment高管Ashok Shah表示。

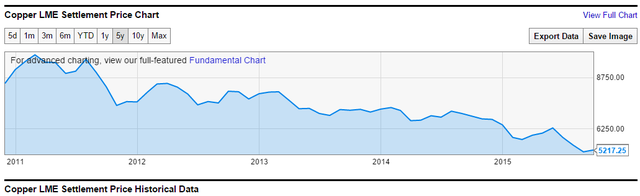

招致了今天大宗商品普遍的产能过剩的正是曾经创纪录的价格。铜价在2011年2月达到了一万美元/吨,昨日已跌至4,573.50美元的六年半低点,本周前四个交易日已下跌4.7%。2008年7月,布伦特油价创下近150美元/桶的新高,今天交投于44美元附近,周一曾触及低点43.15。

路透称,鉴于大宗商品产能的创造通常需要3-5年,商品价格高峰时期的投入如今已经开始产出,或者即将在未来1-2年里产出,尽管商品价格的走低已经导致部分大宗商品巨头开始减产。华尔街见闻此前提及,

为应对铜价下滑,嘉能可9月宣布将位于刚果和赞比亚的铜矿削减40万吨铜产量。自由港迈克墨伦铜金矿公司(Freeport-McMoRan)、Asarco及OkTedi控制的铜矿也已经宣布了停产或减产措施。随后,嘉能可又宣布将把全球锌产量削减50万吨,相当于其年产量的约三分之一。

此外,生产成本的下降也为商品价格下跌打开了空间。摩根大通分析中国之外的约占世界铜产量40%的铜业上市公司的财报后发现,成本最高的生产商今年以来生产成本下降了14%。该投行预计,明年铜的生产成本将再降5%至约4000美元/吨,进而强化了铜的熊市前景。

成本下降的一大原因在于美元升值导致的智力比索、俄罗斯卢布大幅贬值,自2013年5月以来,比索对美元贬值近40%,卢布接近腰斩。

“由于卢布贬值帮助抵消了美元收入下降带来的影响,俄罗斯原油公司经营的很不错,瑞士宝盛银行(Julius Baer)大宗商品研究主管Norbert Ruecker表示。“说到底,是美元与商品货币直接的关系。”

美元本周升创7个月新高,债市、汇市波动率大幅下降,显示市场越来越就美联储在12月会议上加息达成共识。

美联储副主席费舍尔周四暗示,美联储把即将升息的意图传达得太好了,以至于其他地方的央行官员甚至都有点不耐烦了。

“在不久的将来,一些主要央行可能逐渐脱离近零利率,”FED副主席费舍尔在旧金山联储举办的亚洲经济政策会议上表示。

货币市场期货走势继续显示,美联储12月升息机率约达70%,这是建立在美联储上调利率目标区间至0.25-0.50%后,美国联邦基金利率将交投于0.375%附近的假设上的。

【免责声明】本文仅代表作者本人观点,与本网站无关。本网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。

登录

登录