人民币贬值威胁Fed加息 黄金斩获5连阳

发布时间:2015-08-13 10:02:05 | 点击:5591FX168讯 国际现货黄金周四(8月13日)亚市开盘曾进一步刷新1125.40美元/盎司的近一个月低位,随后在该水平附近企稳。周三因人民币连续第二日大幅贬值,引发全球股市及汇市的剧烈波动,并使得市场推迟美联储9月加息的预期,金价受避险情绪推动强势站上1120美元,朝着下一个1132美元的关键阻力迈进。

不过,周四美国方面将公布7月零售数据,以往该数据总能引发市场的较大波动。因此,若数据向好,则能巩固美联储9月加息的预期,阻止金价的连续反弹。

人民币贬值引发全球市场巨震 黄金斩获5连阳

中国人民银行周三公布的人民币中间价较周二的中间价再贬1000余点至6.3306,贬值幅度1.6%,离岸人民币兑美元迅速下挫1.75%,人民币中间价连续两天下调千点,昨日下调幅度接近2%,创央行历史上最大。

周三人民币即期最低报6.4510,刷新四年低位,但尾盘反弹至2012年7月24日以来的三年收盘新低。离岸CNH今日亦一度贬至四年低位,与在岸价差最高扩至逾1500个点。当天成交量亦创出历史最大值568亿美元。

人民币大幅贬值引发全球股市和汇市剧烈震荡,新一轮亚洲货币战争或在发酵。此外,目前市场质疑中国让人民币贬值是否会影响美联储升息,导致美债收益率走低。由于美国国债收益率面临下行压力,加之市场对美联储9月加息预期开始降温,美元兑一篮子货币走低。

美元指数周三自日内高位97.33一路大跌逾百点,下挫至96.04,刷新四周低位。由于美元走低,以欧元、英镑、日元、澳元、加元为首的主要非美货币拉开集体反攻战线。

亚洲股市方面,周三上证指数下挫1.06%,东证指数下跌1.3%;恒生指数连续第二天下跌,跌幅达2.5%;新加坡海峡时报指数跌近3%,创2011年以来最大。

同时,欧美股市亦受到重创,欧洲股市周三大幅收跌,其中欧洲斯托克600指数收跌2.7%;美国三大股指周三纷纷低开,跌幅一度超过1%,但纽约时段午后开始拉升,最终基本收平。

贵金属方面,受人民币贬值引发的避险需求支撑,周三现货黄金大涨逾1%,为连续第5个交易日上涨,并刷新1125.40美元/盎司的近一个月高位;纯度99.99%的黄金在上海两天劲升5.6%,涨幅为六年多来最大。

另外,现货白银周三亦上涨逾1%,收15.52美元/盎司;现货铂金涨近1%,收报996.24美元/盎司;现货钯金报涨3.2%,收报624.88美元/盎司。

感谢人民币 美联储9月加息概率骤降

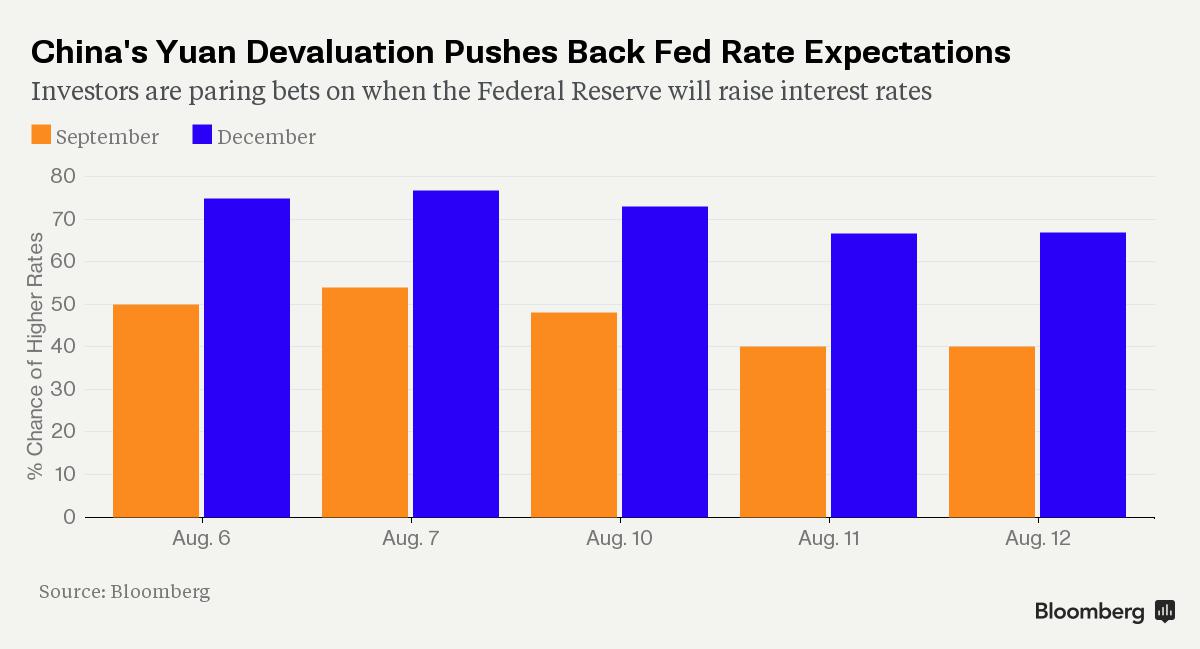

由于近两个交易日人民币持续大幅贬值,引发全球市场的激烈震荡,目前美联储最早9月加息概率已较上周五大幅下滑。分析师们认为,如果紧张局势不缓和并且不考虑美国数据,会考虑将美联储9月份加息的预期推后至12月。

据彭博编纂的数据显示,市场预期首次加息之后平均利率料将位于0.375%水平,交易员由此预计美联储9月加息的概率为40%,较8月7日的54%大幅下滑。

(9月加息概率减小,来源:彭博、FX168财经网)

纽约联储主席杜德利(William Dudley)周三表示,如果经济较中国当局的预期疲软,人民币汇率的调整可能是适当的。这是美联储方面官员首次评论人民币调整汇率的事件。

关于美联储加息,杜德利称美国经济越快进入强劲稳定复苏,就可以尽早升息 ,美联储可望在“不远的将来”升息 。若有金融面或外部冲击导致美国失业增加,美联储将会重新检视政策,但目前状况并非如此。

法国巴黎银行(BNP Paribas)在最新的分析报告中就指出,随着人民币骤然贬值,市场定价情况开始预计美联储(FED)或将延后加息时点至2016年3月。

法国兴业银行(601166,股吧)(601166,股吧)强调,如果人民币贬值引发另一轮广泛的美元走强和新兴市场资本外流,那么美联储9月份是否加息将难以预料。不过,目前情况尚不足以重大改变美联储的经济增长或通胀展望。

高盛集团指出,虽然美元强势降低了美联储在近期收紧财政政策的可能,但与其它经济体比较而言,对美国经济增长和通胀的整体影响有限。人民币贬值可能稍稍降低9月份加息的可能,高盛的基准预期仍然是12月份加息。

摩根大通则认为,人民币贬值可能通过美元走强和中国外汇储备减少的形式影响美债市场,而美元走强“将对美联储紧缩预期带来又一个阻力”。

ED&F Man表示,人民币贬值的影响的确让美联储陷入进退两难的境地,鉴于通缩加速袭来,相比加息,QE4似乎更具现实可能性。

不过巴克莱策略师指出,“虽然中国央行的举措凸显出美国经济前景面临的风险,但我们仍预计美联储将在9月升息,但认为这个可能性有所下降,因为中国央行举措可能会加大美国联邦公开市场委员会(FOMC)对全球经济成长和通胀压力的担忧。”

黄金迎战“恐怖数据” 市场看涨动力不足

尽管眼下金价已经成功突破并站上1120美元,但多数机构分析师依然不太看好贵金属未来的前景。从技术面而言,在金价尚未收复1132美元水平前,下行趋势依旧无法逆转。

美国方面周四将公布7月零售销售数据,消费者支出对美国经济十分关键,因此该指数被认为是美国经济发展的重要因素,对美联储9月加息有着举足轻重的影响。若数据向好,则可能终结金价的反弹,反之可能提振金价突破1132美元关键阻力。

美银美林(Bank of America Merrill Lynch)周三(8月12日)下调了2015年黄金和白银价格预期。该行称,目前全球经济整体疲软的态势以及黄金和白银等贵金属市场面临的巨大下行压力将会在近一段时间内使黄金和白银价格维持低迷。

黄金交易商Sharps Pixley首席执行官Ross Norman表示,“黄金疲软的戏码已经上映一段时间了,而周二人民币贬值使黄金空头大受打击,但目前来看,市场上仍然没有什么其他新的多头力量出现,目前的波动更多仍然是空头回补的影响。”

Natixis分析师Bernard Dahdah周三表示,“尽管美联储决策者们仍然在消化中国政策改变以及国际经济形势的影响,但他们很可能继续坚持9月加息,就像他们在中国7月股市暴跌时表现的那样。所以目前我们看到的黄金好消息可能持续不了多久。”

蒙特利尔银行(BMo)分析师Jessica Fung周二在报告中称,在中国人民币贬值后,黄金和白银可能由于投资者的避险需求得到一些支撑。后市更有可能出现横向盘整,而非更多下行。

不过,Fung也表示,如果中国今年下半年的经济数据显现经济增长改善,这样的“避风港”效应可能消散。

荷兰银行指出,近期贵金属市场的发展并未改变其对未来价格的预期。该行预计,由于美国经济走强,美联储会在9月升息,而这会支撑美元走高,将是贵金属价格面临的最大困难。

一些经济学家以及分析人士表示,中国允许人民币贬值的举措可能不会使美联储的注意力从美国国内市场转移。美国国内市场逐渐做好加息的准备将是美联储继续关注的焦点。但如果中国政府政策调整引发全球更恶化的货币战争,非美货币出现大幅贬值的情况,而美元持续走强,那么至少黄金市场将会受到巨大打击。

人民币贬值使世界最大黄金消费国中国对进口黄金需要支付的人民币价格上涨,这将会打击中国黄金进口情绪。

【免责声明】本文仅代表作者本人观点,与本网站无关。本网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。

登录

登录