高频交易是暴跌元凶,AI魔鬼终结者吗?

发布时间:2015-08-10 15:15:12 | 点击:5694作者:宋卫国

微信号:lastmohicansong

本文是作者发表在经济观察报未经删减的原文全稿。

前两天,中国的证券监管机构对高频交易(High Frequency Trading,以下简称HFT)公司Citadel做出了禁止交易的决定,一时海内外媒体哗然,尤其是国内有些媒体借此称华尔街甚至暗指华盛顿参与搞垮中国A股市场的证据找到了,因为美联储前主席伯克南退休后今年早些时候加入了Citadel(估计是为稻粱谋,美联储主席的工资比内部的经济学家普遍要低而且年初就传出伯克南申请房贷被拒绝的新闻),有国内一家媒体据此影射是否是美联储和Citadel阴谋打压了A股市场。如果是这样的话,那么真的是伤了自己,因为最近A股大跌后,一个月来美国市场因为担心中国经济受挫而股指阴跌连连,全球商品期货也大跌,此轮美国复苏依赖的页岩油工业也因为原油受累大跌而出现众多破产,能源债危机重重,美联储加息决策更是因此变故而风声鹤唳如履薄冰,恐怕加息不当摧毁整个市场。的确经常可以看到美国媒体指责华尔街和华盛顿之间存在一个Revolving Door(官员退休后任职华尔街,比如高盛的前CEO Paulson 担任了财政部长等)。但这个伯南克其实是在接到多个offer之下,为避利益冲突之嫌,选择任职于注册在欧洲而不受美联储监管的Citadel公司。没想到,这也未能阻止美国国内的一些阴谋论者的流言(和产生抗议华尔街运动的土壤一样,阴谋论流行的土壤是7年美联储宽松货币政策下导致的借贷泛滥过度金融而导致的所谓“耶伦PUT”和“央行泡沫",加剧了美国社会的贫富悬殊),其中就有流言暗指Citadel之类的HFT 公司成立了 “股价暴跌保护团队Plunge Protection Team”来以高频交易的ALGOS程序交易方式在关键时刻拉升标普500股指。

下图是Citadel 公司创始人Griffin

其实Citadel 早在2014年6月就因为“填鸭式报价”和“Spoofing”(幌骗式下单撤单)被SEC罚款80万美元:

但事实情况其实刚好相反,华尔街这两三年不但从来没有出现过股指暴涨,反而出现过好几次市场的闪崩现象(FlashCrash,指突然暴跌),而这个闪甭的元凶就是HFT公司的Algos程序交易。

2014年一本书的问世一石激起千层浪,让神秘的HFT成了华尔街激烈争论的话题.曾经以1989年出版“liar’s Poker”而成名的原所罗门兄弟公司交易员Michael Lewis在2014年出版了《Flash Boy华尔街叛徒》一书,书中开篇描绘了一条长达827英里的秘密通讯网络,跨越山河连接了芝加哥和纽约两个金融中心,而这条消耗巨资建造的通讯网络仅减少了两地数据传输时间17到13毫秒(毫秒是一秒的千分之一)。而书的结尾部份又介绍了另一条建设中的微波通信线路,预计会再减少两地数据传送时间4.5毫秒。书中主体则讲述了高盛向FBI报案,控告其俄籍电脑程序员Sergey Aleynikov盗窃其绝密的HFTAlgorithms(以下简称Algos)交易程序代码,最后Sergey被定罪获刑的故事。

《Flash Boy华尔街叛徒》的作者MichaelLewis:

那么究竟啥是HFT,它和秘密通信线路有啥关系?高盛为何像守卫金库一样守卫HFT的交易程序代码?为何它在华尔街被指责是闪崩的元凶,它对中国市场的暴跌负有责任吗?

Elon Musk曾经警告不久的将来高度发达的人工智能会对人类的生存构成最大的威胁,而大量诸如Matrix系列的好莱坞电影也描述了人类和失控的人工智能的生死存亡之战.殊不知,这个HFT可能就是全球庞大复杂又脆弱的金融交易系统里面的一个人造的弗兰肯斯坦(系统越复杂往往就越脆弱),人工智能发展到极限的魔鬼终结者之一。

让我们先看看HFT的前世今生和本质,以帮助我们权衡“定罪”,还有判断它在未来的中国市场的命运。

证券市场最重要的因素是信息,谁掌握了正确的信息,而且谁提前得到了正确的信息就是大赢家。冷兵马背时代,保证驿道的畅通和情报流畅也是巩固王权统治的最重要条件。当年洪秀全在广西金田偏僻之地传教举义起事,清王朝从获得消息到派出兵马弹压已经是数月之后,自然是不可收拾,而1815年ROTHSCHILD家族的内森因为提前得知了拿破仑兵败滑铁卢,大量买进英国国债而富可敌国。拿破仑则因为未能及时把求援的消息送达在附近追击普鲁士逃兵的部将格鲁希(同时普鲁士将军确因为得到正确情报而及时集合败兵奔赴滑铁卢驰援惠灵顿领导下的英军)而战败失去欧洲霸主的地位。

曾经纵横无敌的拿破仑输在了情报传递的速度上:

而这个HFT的本质就是更快的获取市场信息而获利。2014年在《Flash Boy华尔街叛徒》出版前夕,美国有一家名叫Virtu Financial的HFT公司正准备IPO(后因为该书出版引起大众对HFT交易的争议而被迫暂停IPO,),其IPO文件披露过去5年1278个交易日它有1277天都是盈利的。

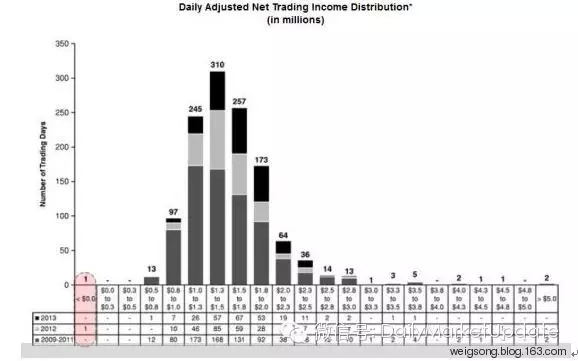

下图是HFT公司Virtu Financial提交的IPO文件中显示的其5年利润分布图,根据这张图,它似乎找到了点金术或盈利的圣杯(Holy Grail).

而今天的彭博上的一个新闻估计还没有引起足够关注,中国政府在前天关闭Citadel交易,今天却引进了这个Virtu Financial合作在期货市场做市。而且这个Virtu是经向来与中国政府密切合作的淡马锡介绍的。难道传说中的美国国家(暴跌保护小组)HFT和中国国家队合作了?这家公司来东方狂野西部淘金却是真的,昨日公布的第二季度Rev是1.82亿美元,净利润是7.6百万,业绩1公布后昨日股价大跌10%,而现在市值高达近30亿美元,市场对其点金术期望这么高,管理层一定急着找新盈利点呢,拜托不要过来作伥就好了。

这个只能联想,不好臆测,我们还是聚焦于神秘的HFT是如何做到有效的获取和利用信息并常胜获利的各种常见策略。

在介绍HFT的具体盈利策略之前,先允许我介绍一下基本的背景知识。

HFT高频交易的本质就是极快的电子交易,它使用了前面讲过的先进通讯线路和昂贵的电脑服务器等硬件保证交易数据传输快过竞争对手,再加上自主开发的高度复杂的Algorithms算法在极短时间内发出交易指令,也体现出高撤单率的特征。这一次被禁止交易的Citadel等高频交易公司就有大量下单和大量撤单的Spoofing(幌骗)的交易行为,事实上早在2014年6月,Citadel公司就因为“quote stuffing“(填鸭式报价行为)一秒钟发出1万份订单,短时间内发出上百万份却很少成交”的“幌骗”下单又高速撤单的行为(“spoofing and Layering” )被美国SEC罚款80万美元。所以Citadel其实是有前科的。那么既然HFT公司造成了美国市场的数次短期暴跌闪崩,而且很多公司被监管机构罚款,但美国证监会为何不禁止他们呢?既然ALGOS程序交易能制造暴跌,逻辑上也可能引起暴涨,他们真的是上述阴谋论者指出的“美联储暴跌保护小组”的成员吗?

为了解释这个问题,让我们探究HFT的起源。HFT在2014年因为《Flash Boy 华尔街叛徒》的出版而家喻户晓,但是其真正出现是在1998年美国证监会SEC正式授权电子交易后,次年HFT开始大量涌现。在世纪之交,一个证券交易指令的执行时间耗时几秒,到2010年已经是毫秒级和微秒级。2000年初期,HFT订单占了所有股票订单的10%,而2005年到2009年纽交所交易量有164%的增加估计大部分是拜HFT所赐。2009年HFT公司管理的资产达到了1410亿美元,其中世界顶级数学家和物理学家云集并且不雇佣华尔街从业人士的Renaissance技术公司是行业之翘楚(它的基金收5%的管理费和44%的利润分成,还买不到)。HFT行业的高峰期是在2008-2009年,那时候美国市场HFT公司数量只占了2万家各类证券投资公司的2%,但是占了73%的股票交易订单量,欧洲市场的HFT交易占了总交易单量的40%,亚洲市场的HFT交易则占了5-10%。HFT交易的金额则占美国市场交易总金额的56%,欧洲的38%。高频交易的高频而海量可以从上述惊人的数据看出。它无疑用电脑自动化的海量交易为全球市场提供了非常巨大的流动性。

由于高频交易的特点(用海量交易来挖掘市场无效性而获利到了极限),经历了10年高速发展后,有报告显示2009年以后,HFT行业净利润开始从50亿美元下滑到2012年的12.5亿美元。2009年高频交易占了60-73%的美国股票交易量,2012年下降到50%。除在成熟国家的期货市场目前还占据重要地位外(目前估计有1/4的全球期货交易量来源于职业高频交易,美国市场60%的期货交易量都来源于高频交易)众多的HFT公司开始转战亚洲市场,尤其是张开双臂迎接金融创新的中国市场。也就是说,在母国的“金矿”开采风险收益比(Risk reward)比越来越高时候,失宠又备受诟病的华尔街落寞旧贵开始向外殖民,在中国毫无悬念地成了新宠。华尔街叛徒牛仔在中国找到了更狂野的西部可以徒手套牛。无疑2014-2015疯狂的牛市成因除了杠杆效应外,西部牛仔们的高频交易套利法更是推波助澜。

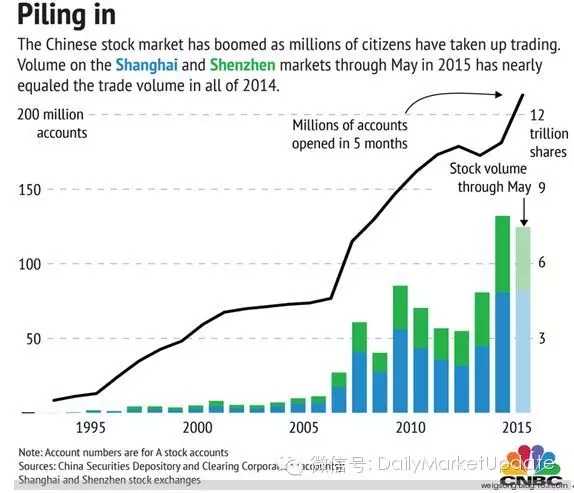

下图是中国市场1995年到2014年以来的交易量比较,可以看出2010年以后开始暴涨,其中2015年前5个月就几乎与2014年全年持平。

看来150多年前的魏源先生所说的“师夷之技以制夷”现在有点滥用有“师夷之技以伤己”的嫌疑了。

上面介绍了高频交易的一些背景知识和它的极快速和海量交易的两大特点,这儿再简单介绍下HFT的7大交易策略,也就是回答他如何赚钱的问题。

1.做市:用编写的程序码指示电脑自动发出限价的买卖指令来获取买卖差价的利润。这种做市商公司的交易量占了NSADAQ和纽交所交易量的6%。2007年花旗收购的“自动交易平台”公司就是补充它的做市功能,做市商的交易为市场提高了流动性,降低了买卖的差价。

2.单纯Ticker tape(股票报价型的)交易:

使用程序编码从订单中的价格和数量信息中获取有用的交易情报而获利(比如自动分析大机构的交易订单的价格和数量情况而自动决策执行交易)

3.事件驱动:

重复发生的事件对某些特定证券(如苹果公司宣布推出新款产品)会造成可以预期的短期价格反应,,HFT利用这种观察到的可预测性进行编码并自动交易而获利。

4.统计套利:因为”利率平价”原则(interest rateparity),以本国货币计价的债券,以外国货币计价的债券,货币的当前价格,货币的期货价格存在稳定的统计学关系,但偶尔会偏离而产生交易机会。这种短期的偏离可以被预测而通过同时交易上述4种证券来获利。

5.新闻驱动策略:路透,彭博,社交媒体的各种信息都是以电子文本格式传送,可以用自动电脑技术来快速识别公司名字等关键字,从而在人能处理这些信息前就先下手为强而交易获利。

6.低延时(low latency)策略,也就是上文提到过的建立快于交易对手的通讯线路。微波传送数据的速度比光在真空中的传播速度快1%,比传统光纤更快了30%。比如前段使用各种硬件加速器的“ultra low latency direct market access"

("极低延时市场直通”)技术成了股票经纪商和技术供应商的热门话题。除硬件加速器外,它使用了高速通讯协议和40G的Ethernet,从而把接受订单到执行订单的时间缩短到10微秒以下。

7.订单性质策略:根据市场订单的信息流,自动获取次优级的价格信息而捕捉规律编程,以自动决策并执行交易而获利。

除上述的赚钱策略外,HFT最重要的趋势是,其Algos交易程序获得了自学和自我完善功能,不仅具有阅读和分析股价敏感数据的能力,还可透过市场实战经验自我完善。换句话说,计算机程序懂得从错误中学习并修正投资策略,取得了“自我意识”。HFT机器人距离魔鬼交易员越来越近了。

研究表明在一个上升的市场,高频交易能降低买卖差价,提高流动性。但在一个下跌的高波动性的市场,HFT的算法程序ALGOS往往会下令直接关机退出市场,这样会造成流动性陡降,上次中国股票市场的尾盘单日8%的历史最大跌幅不大像是margin call导致,而更可能与此有关。当然希望证监会有一个正式的调查结果,把真相公布于世。

类似的闪崩有2010年5月6号,道琼斯工业指数遭受了历史上最大的单日点数跌幅,后几分钟内迅速恢复,当时我亲身经历了令人目瞪口呆的暴跌和暴涨,短短两三分钟内宝洁(P&G)和Accenture等市值500亿美元到2000亿美元的大公司股价经历了几美分到10万美元的奇异旅程(在此时间段成交的交易后被宣布无效)。经过5个月的调查,SEC和商品期货交易委员会(CFTC)认定是HFT导致了这次闪崩。起因是共同基金管理公司Waddel&Feed下了一个41亿美元的E-MINIS期货卖单(E-minis期货是在芝加哥商品交易所交易的包括标普500之内的各种股指期货合约,这和我在前两周的《黄金的前世今生和后世》一文中讲述的5亿美元NYMEX的黄金期货卖出合约导致黄金闪崩很像),HFT迅速放大了卖单的影响,电脑的程序化交易短期内消灭了市场上所有的可能买家,HFT自动发出攻击性的E-MINIS期货合约卖出指令,导致价格迅速下跌,然后HFT又迅速自动的互相重复频繁买进卖出,产生了“热马铃薯”效应(同样的仓位被反复来回传递)。于是Waddel&Feed和HFT的合并出售在4分钟内导致“E—minis”股指期货价格下跌了3%,期货价格下跌导致股票市场的溢出效应,由于多数公司使用了和市场同步的电脑自动交易系统,在侦知巨额买卖和波动时候自动关闭交易,HFT自动限制交易和撤离市场,导致流动性迅速蒸发,造成了上述的宝洁和Accenture等股票的大跌。

这是一个从股指期货闪崩导致个股暴跌的典型案例,其中HFT可谓是扮演了“无主观恶意”的魔鬼终结者的角色。

除了导致闪崩,插队交易,高频交易还被指控以下列这种方式对中小投资者造成了伤害。

美国多数的社保基金和个人退休账户投资于指数型基金,指数型基金必须不时地因成分股股价变化导致的市值变化而调仓来和跟踪的指数保持一致。这样很多HFT就利用指数基金调仓,使用前述的TICKER TAPE策略预测并提前交易而获利,导致每年标普500指数基金有“21-28”个基点的利润转移到HFT,RUSSELL2000指数基金则有38-77个基点的利润转移。

综上所述,HFT是华尔街为追求盈利向速度和复杂极限挑战而创造的机器人,它的极速和海量交易是一个双刃剑,一方面为整个市场提供了极大的流动性,降低了买卖差价,事实上这几年全世界的各大交易所都在为交易提供更多的流动性和更低的买卖差价,更快的订单执行速度方面进行竞争,并为了获取规模效应进一步降低交易成本而进行了多次的并购交易。残酷的市场就是强者恒强,交易所本身更是如此。HFT的做市功能为交易所提供了竞争力.但另一方面,HFT却在追求极限时候出现了《Flash boy 华尔街叛徒》书中所述的“front running"(发送,传输,接受,执行买卖订单都是一个排队的过程,某些HFT有插队的嫌疑),对中小投资者是一种不公平和伤害。前面提到了信息获取的重要性,监管者的职责是保证公众信息的公平,公正,透明地传送给所有投资者,美国市场的EDGAR(Electronic Data Gathering, Analysis,and Retrieval System)即电子化数据收集、分析及检索系统是向所有投资公众同时发送上市公司信息的披露系统,绝不允许付了订阅费的机构收到信息的时间比免费的公众在其网站获取的时间要快,即使快了一秒之内,就有可能被监管惩罚,甚至国会的金融委员会调查。比如2013年9月24日,美联储宣布新决定,信息是以原子钟校准的下午两点整在华盛顿向公众同步发出,以光速计算的话是7微秒后到达芝加哥,但芝加哥商品期货交易所却在FED的消息公布后2微秒内就有相关的交易记录,结论是HFT交易者在“信息禁运Embargo"阶段就提前收到了由信息提供商以“电子信息包”方式传送的“有价”信息。

而针对上述类似的信息披露的不公平,各国监管机构是如何在提供流动性和保证信息公平之间进行利弊权衡的呢?

欧洲的证券交易委员会于今年提出新的时间标准,以把欧洲各国不同交易所接到订单和认知订单的时间同步到奈米秒级别,这样就能生成更加精准的交易订单时间邮戳(time stamp),从而帮助监管更好的区别订单的接受和执行时间,帮助指证并防止高频交易者利用高速的电脑交易ALGOS抢跑(front running)等违规行为。

欧洲某些国家如意大利对高频交易进行征税以限制。

而在高频交易的起源地,华尔街,在《flash boy华尔街叛徒》出版之后,因为书中指出美国市场是一个被“rigged”(被操纵)的市场,SEC主席公开出来反驳“整个市场被操纵”之说,前任纽约市长Bloomberg也表示不能“全盘否定整个市场”。但是最终SEC还是对纽交所作出了罚款4-5百万美圆的决定。

对包括Citadel在内的违规的HFT公司SEC一般会根据违规具体情形作出罚款裁决,但很少直接禁止其继续交易。

而CFA协会的建议是:

1.HFT 公司对交易的策略和算法Algos要加强风险管理。

2.因为高频交易在执行交易时候面临极强的竞争性的时间压力,因此HFT在开发,测试和使用Algos时候要加强自律,严格要求。

3.交易所要向所有的市场参与者披露收费结构,以避免付费的机构客户比一般客户更早的获取公开信息。

4.监管者不要去干涉交易过程或限制某些交易行为,而应该把重点放在市场操纵行为上。

【免责声明】本文仅代表作者本人观点,与本网站无关。本网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。

登录

登录