流动性边际效果减弱 警惕估值回落

发布时间:2015-07-31 00:56:47 | 点击:5870场内存量资金流出

昨日,沪指尾盘出现大幅跳水,市场看空情绪升温。从流动性的角度看,我们认为,短期市场的流动性可能出现拐点,A股下半年增量资金会远低于上半年,下半年的行情不容乐观。央行降准、降息对股市利好效应减弱,后市行情仍以调整为主,中短期上涨概率较小。由于近期期指主力合约仍维持高贴水态势,策略上,耐心等待反弹修复高贴水,操作上以逢高做空的思路为主。

存量资金不断减少

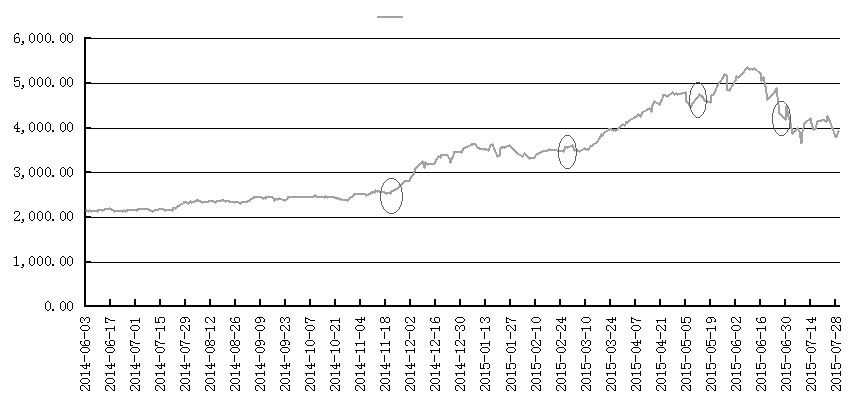

本轮A股上涨的主要驱动力是增量资金,上证指数从2000点附近上涨至5000点,两市融资余额不断增加,而股指期货的持仓量也出现了明显增幅,在6月底至7月上旬A股的大跌中,上证指数的成交金额并没有明显降低,最低成交额仍在6000亿元左右。观察两市的融资余额,在本轮下跌初期,市场对牛市的预期仍较为强烈,在第一轮6月中旬的杀跌中,两市融资余额不仅没有明显下降,反而出现了逆势上升。而在6月下旬至7月初的下跌中,两市融资余额出现急剧下降,由顶峰时期的2.2万亿元降至目前的1.4万亿元左右的水平,去杠杆的现象十分明显。在此段时间内,市场多次出现“千股跌停”的现象。

近期管理层对场内外杠杆资金的态度发生了较大的变化,我们认为,政府对场内和场外融资的监管会更加严格,下半年不会再出现场外融资爆发式增长的情况。由于场外融资渠道遭到阻断,场内融资余额有可能出现回升,但从近期行情看,无论上涨还是下跌,两市融资余额均出现了不同程度下跌,可见目前投资者对市场信心明显不足,才会出现不同程度的去杠杆动作。根据笔者测算,在本轮的大跌中,场内场外融资资金流失约2万亿元,即使后半年大股东、险资等增量资金择机入场,且IPO和再融资目前仍处于暂停状态,远远弥补不了目前杠杆资金的流失量,场内存量资金正在源源不断流出。

货币政策影响降温

去年中期至今年6月的行情中,另一条较为清晰的主线就是央行的货币政策。去年央行多次进行降息和降准操作,截至目前,央行已经连续4次降低基准利率,目前1年期存款利率为2%,已经低于2008年。

要判断后市货币政策走向,首先需要了解目前国内的物价形势,目前我国CPI同比数据已经连续11个月低于2%,由于去年7月之后CPI基数较低,而近期猪肉等食品价格又快速上涨,令CPI上行压力受食品拉动较大。从大宗商品的价格来看,工业品继续面临通缩,总体物价结构出现明显分化,CPI下半年反弹至2%以上较为确定,但由于原油等工业品价格持续疲软,超预期的通胀基本不会出现。鉴于目前存款利率处于10年来的最低水平,我们判断,下半年货币政策的空间相对有限。

从外部环境来看,美国经济复苏情况良好,加息预期一直存在,资本外流的压力较大。如果后续央行货币政策方向未变,资本外流的压力会更加明显。

数据显示,在本轮行情中,每一次降息之后,股市都出现了一波主升行情,而在第四次降息之后,股市不但没有出现反弹,反而一路下挫,直接跌至3300点附近。由此可以看出,市场对降息、降准等货币政策的预期效果是边际递减的,虽然前两次市场均出现了较为明显的主升行情,但第三次降息后行情明显短暂急促,第四次降息后股市反而继续向下,我们认为,降准、降息对市场的利好影响会出现边际递减。

从近期行情来看,三大期指走势均较为弱势,建议做空IF1509合约,技术上看,IF1509合约在3500—4100点箱体内维持振荡态势,短线难有突破行情,操作上建议在3900—4000点区域内逢高建立空单。

(作者单位:上海中期)

登录

登录